自己株式の取得のための「分配可能額」の計算

| 著者等 | |

|---|---|

| 出版・掲載 |

TLOメールマガジン |

詳細情報

|

会社法上、自己株式の取得により株主に交付する金銭等の額の総額は、その「効力発生日における分配可能額」を超過してはならないものとされています(会社法461条1項)。資本政策の一環として、自己株式の取得を行う上場会社が急増している一方で、この規制に抵触する、違法な自己株式の取得がなされてしまうケースも出現しています。 このリスクの背景には、自己株取得を所管する法務部スタッフが計算に疎い一方で、財務・経理部スタッフは所管外だと考えている結果、「誰も分配可能額を意識していない場合がある」という問題や、会計監査人(監査法人)が分配可能額を細かくチェックしてくれている、という誤解(※1)などがありそうです。他方、もう一つ考えられる理由には、分配可能額の計算方法が、複雑で間違い易いこと、もあると考えられます。 そこで今回は、分配可能額の計算方法のうち、基本的な部分を整理したいと思います。 |

1.分配可能額の計算

「効力発生日における分配可能額」

=効力発生日の剰余金 + 分配可能額の調整 ・・(第1式)

=最終事業年度末日の剰余金 + 剰余金の額の変動 + 分配可能額の調整 ・・(第2式)

自己株式の効力発生日における分配可能額は、自己株式取得の「効力発生日の剰余金」を出発点として、分解可能額を算定するための増額、減額(便宜上、「分配可能額の調整」と呼びます。)を行って計算します(会社法461条2項。第1式)。

そして、「効力発生日の剰余金」というのは、通常は、直近の年度末に成立した貸借対照表に計上された、「その他利益剰余金」と「その他資本剰余金」の合計額である「最終事業年度末日の剰余金」を基礎として、当該日から自己株式取得の効力発生日までの間に生じた剰余金の額の変動を加味して計算します(同446条)。結果、効力発生日における分配可能額は、第2式のように表現することができます。

以下、第2式の各要素ごとに説明します。

2.最終事業年度末日の剰余金

「最終事業年度」とは、計算書類について株主総会の承認(会計監査人の監査により株主総会の承認を要しない会社の場合は決算取締役会の承認)を受けた事業年度のうち最も遅いものをいいます(会社法2条24号)。

したがって、たとえば、3月末が決算日で、6月の株主総会で決算承認を受ける会社が、令和6年の4月1日を効力発生日とする自己株取得を行うとすれば、「最終事業年度末日の剰余金」とは、令和6年3月31日付の貸借対照表の剰余金ではなく(この貸借対照表は、効力発生日時点ではまだ承認されていないから。)、令和5年3月31日付のそれになるので注意が必要です。

また、上場会社は様々な貸借対照表を作成するので、そのうちどれを使用するのかが重要です。分配可能額は会社法の制度ですから、当該自己株式取得を行う会社の、会社法上の、個別の、貸借対照表(株主総会の招集通知に掲載されています。)を使います。連結貸借対照表を使ってはいけません(※2)。金融商品取引法上の制度である四半期報告書(廃止予定)や半期報告書の数値、あるいは適時開示(決算短信)の数値も使えません。

3.剰余金の額の変動

最終事業年度末日の剰余金の額に対して、自己株式取得の効力発生日までの間に生じた剰余金の額の増額、減額を加味します。

ただし、会社法は、「利益は株主総会の承認(会計監査人の監査により株主総会の承認を要しない会社の場合は決算取締役会の承認)を経るまで確定しない」という立場のようで、最終事業年度末日後、自己株式取得の効力発生日までの間に稼得した利益の額は、ここでいう増額項目に含まれないので、注意が必要です。後述のとおり、この期間利益を分配可能額に取り込みたいなら、臨時計算書類の作成という手続きを踏むしかないのです(※3)。

ア.増額項目

主な増額項目は、最終事業年度末日後、効力発生日までに生じた、以下の項目です(※4)。

(ア)自己株式処分差益(会社法446条2号)

たとえば、簿価800万円の自己株式を1,000万円で処分した場合の差額200万円(自己株式処分差益)がこれに該当します。自己株式処分差益は、貸借対照表上は「その他資本剰余金」に計上されるものです。

(イ)資本金減少差益・準備金減少差益(会社法446条3号4号)

たとえば、資本金1億円のうち9,000万円を減額し、減少額を準備金に組み入れず、欠損てん補もしない場合の、9,000万円(資本金減少差益)です。あるいは、資本準備金や利益準備金の額を減少させた場合の減少額(資本準備金減少差益、利益準備金減少差益)です。なお、資本金減少差益と資本準備金減少差益は、貸借対照表上は「その他資本剰余金」に計上され、利益準備金減少差益は「その他利益剰余金」に計上されます。

分配可能額が足りない!という場合には、予め、この準備金減少差益等を計上しておくことは、一つの方法です。

ただし、資本金の減少、準備金の減少のいずれも、その実施に際しては債権者保護の手続(1カ月間の公告など)が必要です。債権者保護という分配可能額規制の機能を維持するためです。

イ.減額項目

主な減額項目は、最終事業年度末日後、自己株式取得の効力発生日までに生じた、以下の項目です。

(ア)自己株式消却額(会社法446条5号)

たとえば、簿価600万円の自己株式を消却した場合のその全額がこれに該当します。自己株式消却額は、貸借対照表上は、「その他資本剰余金」を減額させます。

(イ)剰余金の配当額+配当に伴う準備金組入額(会社法446条6号、7号、計規150条1項2号)

たとえば、現金1,000万円を配当した場合のその全額がこれに該当します。剰余金の配当は、貸借対照表上は、「その他利益剰余金」(又は「その他資本剰余金」)を減額させます。配当に伴い、準備金の積立(後述)がされる場合、その額も、減額項目に当たります。

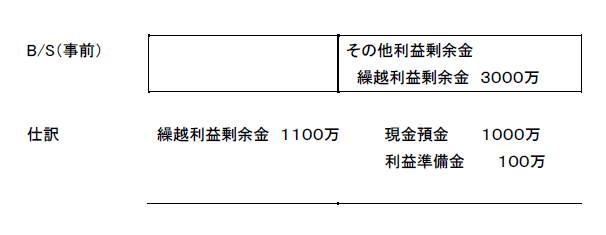

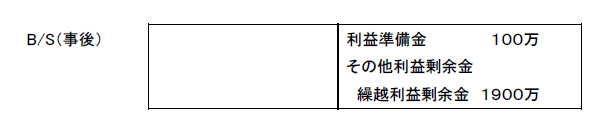

(例) X社は、その他利益剰余金(繰越利益剰余金)から1000万円を配当し、併せて100万円を利益準備金に組み入れた。

最終事業年度末日後に剰余金の配当を行った以上、その配当額(上例の1,000万円)だけ分配可能額が減少するのは当然といえば当然です。気を付けたいのは、上記の仕訳例からもわかるように、剰余金の配当をすると、(一定の限度に達するまでは)併せて準備金の積み立てが強制されており、その額も分配可能額を減少させる点です。

4.分配可能額の調整

以上で算定された「効力発生日の剰余金」に対し、以下のような調整(増額、減額)を施して、分配可能額が算定されます。それぞれの項目が「いつの時点の金額」なのかを意識することが重要です。

ア.増額項目

増額項目は、基本的には臨時計算書類上の純利益のみです(※5)。これは、「臨時決算」を行い、作成した臨時計算書類について株主総会(または取締役会)の承認を受けた場合に限り認められます。ただ、会計監査が絡むので、上場会社で、臨時決算を行うことはさほど容易ではありません。

イ.減額項目

主な減額項目は以下のとおりです。

(ア) 効力発生日における自己株式の帳簿価額(会社法461条2項3号)

最終事業年度末日後に剰余金の配当を行った場合、上述のとおり最終事業年度末日の剰余金の額の変動として、分配可能額から減額されます。他方、自己株式については、それがいつ取得されたものかに関係なく、効力発生日において所有している自己株式の帳簿価額の全部が、分配可能額から減額されます(※6)。

(イ) 効力発生日までに処分された自己株式の処分価額(会社法461条2項4号)

いったん取得された後、(今回の)自己株式の取得の効力発生日までの間に処分された自己株式は、効力発生日には存在しない以上、上記(ア)による減額の対象とはなりません。ところが、このうち、最終事業年度の末日後、(今回の)自己株式の取得の効力発生日までの間に処分された自己株式については、その処分価額(帳簿価額ではない)が、分配可能額から減額されます。たとえば、簿価800万円の自己株式を1,000万円で処分した場合の1,000万円が、これに該当します。

(ウ) 最終事業年度末日におけるのれん等調整額

主に、のれん等調整額(のれんの額の2分の1と、繰延資産の額を合計したもの)が、資本等金額(資本金+準備金)を超過する場合の超過額です。のれんの額が大きい会社は注意が必要です。

(エ) 最終事業年度末日における評価・換算差額金

その他有価証券評価差額金及び土地再評価差額金がマイナスの場合、その額が減額されます。

(オ) 300万円不足額

資本金、準備金、新株予約権、評価・換算差額等(最終事業年度末日。プラスの場合だけ)の合計が、300万円以下の場合、その差額を分配可能額から控除します。上場会社の実務では無視してよい場合が殆どです。

5.まとめ

|

1.効力発生日の剰余金(❶+❷-❸) ❶ 最終事業年度末日の剰余金 ❷ 主な加算項目 + 自己株式処分差益 + 資本金・準備金減少差益 ❸ 主な減算項目 - 自己株式消却額 - 剰余金の配当額 2.分配可能額(①+②-③) ① 効力発生日の剰余金 ② 主な加算項目 (+ 臨時計算書類上の純利益) ③ 主な減算項目 - 効力発生日の自己株式簿価 - 効力発生日までの自己株処分額 - 最終事業年度末日のれん等調整額 - 最終事業年度末日評価・換算差額金- 300万円不足額 |

以上

引用:

※1 旧商法特例法13条2項2号は、会計監査人の監査報告書記載事項として利益処分案の適法性を掲げていたのですが、会社法では利益処分案が廃止されたため、会計監査人の監査報告の対象ではなくなっています。

※2 連結配当規制、という制度を選択することもできますが、これは、ざっくりいえば、連結貸借対照表の剰余金が、個別貸借対照表の剰余金を下回る場合、その差額を分配可能額から減額するというものです(計算規則158条4号)。したがって、同制度を採用する場合であっても、個別貸借対照表を用いた計算は必須です。

※3 半期報告書や四半期報告書の貸借対照表上の「その他利益剰余金」には、最終事業年度末日後の期間損益にかかる利益が含まれています。このため、半期報告書や四半期報告書から剰余金の額を拾うと、分配可能額の計算を間違えてしまうのです。

※4 本文で説明した以外の剰余金の額の増額項目、減額項目については、会社法446条、会社計算規則150条参照。

※5 本文で説明した以外の分配可能額の増額、減額項目については、会社法461条2項、会社計算規則158条参照。

※6 現行制度上、取得された自己株式は、貸借対照表上、資本の部のマイナス項目として計上されます。これは、自己株式が資産として借方計上されているのと同じことです。しかし、取得された自己株式を外部に譲渡(処分)することは、会社法上、出資と同様に扱われることに照らすと、自己株式に資産性を認めることには違和感があります。自己株式帳簿額の全部が分配可能額から控除されるのは、自己株式の資産性に疑義があるためと考えられます。