消費税法2条1項8号の「対価を得て行われる」(対価性)の意義が争われた税務判決 ~名古屋地方裁判所令和6年7月18日判決TAINS Z888-2624(控訴)~

1 はじめに

消費税法2条1項8号は、消費税の課税対象である「資産の譲渡等」とは、「事業として対価を得て行われる資産の譲渡及び貸付け並びに役務の提供」をいうと規定しています。

また、消費税法30条1項は、課税仕入れに係る消費税額の控除(仕入税額控除)を規定していますが、ある支払が、仕入税額控除により、課税標準額に対する消費税額から控除される課税仕入れに係る消費税額の算出の基になる「課税仕入れに係る支払対価」に該当するためには、当該支払を受ける者が事業として資産の譲渡等をしたとした場合に、当該支払が当該資産の譲渡等の「対価」(2条1項8号)と認められる必要があります。

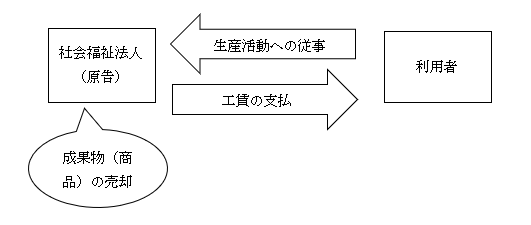

本件では、社会福祉法人である原告が提供する各福祉サービスを利用して生産活動に従事する利用者に対して支払った工賃が消費税法上の課税仕入れに係る支払対価に該当するか否か、すなわち、当該工賃が利用者による役務提供の「対価」と認められるか否かが争われました。

消費税法における「対価」の意義については、大阪高裁平成24年3月16日判決(※1)がリーディングケースと言え、同判決は、具体的な役務提供と収受された経済的利益との間にいわゆる「条件関係」があれば、「対価」性が認められると判示しましたが、本判決は、「対価」に該当するためには、条件関係のみでは足りず、「具体的役務提供によって支払が生じたという対応関係」が必要であると判示し、そのあてはめにおいては、当該「支払が転嫁が可能な程度に個別具体的な役務の提供等と結びついている」か否かを重視しました。

本判決の判断は、消費税法の難問とも言い得る「対価」の意義の議論に一石を投じるものであると思われるので、以下その内容を紹介します。

なお、本判決は控訴されているようであり、上級審の判断が注目されます。

2 事案の概要

(1)当事者

原告は、障害を持つ利用者が自立した日常生活を地域社会において営むことができるよう支援することなどを目的として設立された社会福祉法人であり、平成25年4月1日から平成29年3月31日までの間(以下、同期間における消費税の課税年度、課税期間をそれぞれ「本件各課税年度」、「本件各課税期間」といいます。)、障害者総合支援法29条1項の指定を受けた13の事業所(本件各事業所)において、同指定に係る生活介護、就労移行支援及び就労継続支援B型(就労継続支援B型等)の各障害福祉サービス(本件各福祉サービス)に係る事業を行っていました。

(2)利用者による生産活動及び本件工賃の支払

原告は、本件各事業所において、利用者に対して本件各福祉サービスを提供する一方、希望する利用者に生産活動の場を提供し、当該利用者が提供する役務によって生産した商品を市場で売却するなどし、その売却益等のうちの一定部分を工賃(本件工賃)として利用者に支払っており、本件各課税年度においても、本件各事業所ごとに各福祉サービスを提供し、生産活動に従事した利用者に対し、本件工賃を支払いました。

(3)本件訴訟に至る経緯

原告は、本件各課税期間の消費税及び地方消費税(以下「消費税等」といいます。)について、各法定申告期限内に、確定申告書を提出しましたが、これらの確定申告においては、本件各課税期間に支払った本件工賃の額を課税仕入れに係る支払対価の額に含めていませんでした。しかし、その後、本件工賃を課税仕入れに係る支払対価の額に計上すべきであったとして、更正の請求をしました。

処分行政庁は、当該更正の請求に対し、更正すべき理由がない旨の通知処分をしました。

原告は、当該通知処分に対する再調査の請求、審査請求を経て、令和4年7月19日、上記通知処分の取消しを求める訴えを提起しました。

3 裁判所の判断

(1)争点及び当事者の主張

本件の争点は、本件工賃が消費税法30条1項に規定する課税仕入れに係る支払対価に該当するか否かでした。

原告は、「本件工賃は、利用者が行った生産活動に係る就労の時間、日数、能力等によって支払われるものであり、『役務の提供』(消費税法2条1項12号)に対する対価であるから、原告が本件各課税期間において支払った本件工賃は、本件各課税期間の課税仕入れに対する支払対価の額に該当する。」、「仮に本件工賃と生産活動との間に対応関係が必要であるとしても、当該個別具体的な役務提供があることを条件として当該経済的利益が収受されるといい得る対応関係があれば、それ以上の要件は要求されていないものと解するのが相当であり、本件では、生産活動に従事しない利用者には工賃は一切支払われていないから、生産活動への従事と本件工賃の支払との間には、上記対応関係が存在している。」などと主張しました。

被告の主張は、後述する裁判所の判断とほぼ同じなので省略します。

裁判所は、以下のように判示して、原告の請求を棄却しました。

(2)消費税の仕組み及び性格

まず、消費税の仕組み及び性格について次のように判示しました。

| 消費税等は、消費に広く薄く負担を求めるという観点から、ほとんどすべての国内取引や外国貨物を課税対象として、一定の税率で課税される間接税として設定され、事業者に負担を求めるのではなく、税金分は事業者の販売する物品やサービスの価格に上乗せされて次々と転嫁され、最終的には消費者に負担を求めるものとされ、生産、流通の各過程で多重に課税されることを避けるため、売上に係る消費税額から仕入れに係る消費税額を控除することにより、税が累積しないような仕組みがとられている。このような課税の仕組みは、消費税が消費そのものにではなく消費支出に担税力を求めて課税する、付加価値税の類型に属する多段階一般消費税として規定されていることを反映したものである。 |

この部分は、消費税法の教科書にも書いてありそうなことで、異論はないと思います。

(3)「対価を得て行われる…役務の提供」の意義

続いて、「対価を得て行われる…役務の提供」の意義について、次のように判示しました。

|

上記説示した消費税の性格及び課税の仕組みからすれば、消費税法は、ある支払が転嫁が可能な程度に個別具体的な役務の提供等と結びついている場合に課税対象とする趣旨であり、同号の「対価を得て行われる…役務の提供」とは、具体的役務提供によって支払が生じたという対応関係が認められるような役務の提供を意味するものと解される。 したがって、ある支払が課税仕入れに係る支払対価として仕入額控除の対象となるのは、当該支払が個別具体的な役務の提供を受けたことによって生じたという対応関係が認められることが必要となるというべきである。 |

さらに、対価性が認められるためには、いわゆる「条件関係」で足りるとする原告の主張に対し、次のように判示しました。

| 消費税の性格及び課税の仕組みに鑑みると、役務の提供の機会に収受される経済的利益と当該役務の提供との間に原告の主張するような条件関係が存するとしても、転嫁可能な程度に個別具体的な役務の提供と結びついていない場合には、これを課税仕入れに係る支払対価として税の累積を排除する必要はないから、当該経済的利益が当該役務の提供の反対給付としての性質を有しない場合には、当該経済的利益の収受は役務の提供の対価には該当しないというべきであり、原告の上記主張を採用することはできない。 |

(4)あてはめ

続いて、裁判所は、自ら示した「対価」の意義(判断基準)に本件の事実をあてはめます。

裁判所は、障害者総合支援法及び関係法令、利用契約書の規定などから、就労継続支援B型等における「生産活動の機会の提供」は、事業者が利用者に対して供与すべき便宜の一つとして法律上義務付けられているが、他方、利用者において生産活動に従事することは法律上義務付けられていないこと、指定障害福祉サービス事業者は、生産活動に従事した就労継続支援B型等の利用者に対し、生産活動に係る事業の収入から同事業に必要な経費を控除した額に相当する金額を工賃として支払わなければならないとされ、指定障害福祉サービス事業者が生産活動に係る事業から利益を享受することは予定されていないことなどを理由に、次のように判示し、原告の請求を棄却しました。

| 原告は、本件各福祉サービスの一環として、本件各事業所の利用者に対し、工賃支払を含む生産活動の機会を提供しているものであって、本件工賃は生産活動による成果物の販売代金に転嫁可能な程度に生産活動への従事と結びついているとはいえないから、本件工賃の支払が利用者による役務の提供に対する反対給付であるとは認められず、本件工賃の支払は、生産活動への従事に伴う役務の提供を受けたことに対応しているとはいえない。したがって、本件工賃が消費税法30条1項に規定する課税仕入れに係る支払対価に該当すると認めることはできない。 |

4 解説

(1)消費税法基本通達の規定

消費税法には、「対価」の定義を定めた明文規定はありません。

この点、消費税法基本通達5-1-2は、「対価を得て行われる…役務の提供」とは、「…役務の提供に対して反対給付を受けることをいうから、無償による…役務の提供は、資産の譲渡等に該当しないことに留意する。」と規定されていますが、これは「対価」を「反対給付」という同義語で言い換えたものであると解されています(前掲大阪高裁平成24年3月16日判決など)。

現実には、「反対給付」という判断基準では、かかる「対価」性の有無を判定することが困難な事例があり得ることは消費税法基本通達5-5-3が、同業者団体、組合等がその構成員から受ける会費、組合費等については、当該同業者団体等がその構成員に対して行う役務の提供等との間に「明白な対価関係」があるかどうかによって資産の譲渡等の対価であるかどうかを判定する、と規定していること等からも明らかであり、役務の提供等と「反対給付」たる経済的利益の関係性が問題となります。

(2)裁判例及び学説

「はじめに」でも前述したとおり、消費税法における「対価」の意義に関するリーディングケースは、弁護士会が、その設置した法律相談センター等を通じて事件を受任した弁護士から受領した受任事件負担金等が、弁護士会の役務の提供の対価として支払われたものであり、課税対象となるか否かが争われた大阪高裁平成24年3月16日判決です。

同判決は、消費税の「対価」性につき、「本来、消費税は広く薄く課税対象を設定し、最終的に消費者への転嫁が予定されている税であるから、事業者が収受する経済的利益が、消費税の課税要件としての『資産等の譲渡(本件においては役務の提供)』における対価に該当するためには、事業者が行った当該個別具体的な役務提供との間に、少なくとも対応関係がある、すなわち、当該具体的な役務提供があることを条件として、当該経済的利益が収受されるといい得ることを必要とするものの、それ以上の要件は法には要求されていないと考えられる。」と判示し、いわゆる「条件関係」(※2)が存すれば対価性が認められると述べました。

消費税法における「対価」の意義については、多くの見解(学説)があります。対照的な見解を挙げると、一方では、消費税において、ある取引が対価性を持つというためには、①役務の提供があらかじめ義務づけられたものではなく、市場(取引当事者間)における合意形成を基本とすること(任意性)、②役務の提供とそれに対応した代金支払があること(関連性ないし結合性)、③当該役務と当該代金が同等の経済的価値を持つこと(同等性)という、少なくとも3つの基本的要素(特性)があることが示されなければならない、と「対価」の意義を限定的に解する見解があります(※3)。他方では、対価性が認められるためには、課税資産の譲渡等と(反対)給付=支出との関連性がなければならないが、両者の関連性は、一般的・抽象的な関連性だけで十分であり、具体的・個別的関連性を要求するものではない、と対価性が認められる場合を広く解する見解があります(※4)。

(3)本判決の意義

本判決は、3(3)で前述したとおり、「対価を得て行われる…役務の提供」とは、「具体的役務提供によって支払が生じたという対応関係が認められるような役務の提供を意味する」と判示しました。本判決は、この「によって」という文言によって、消費税における対価性を認めるためには、前記大阪高裁判決が述べた「条件関係」以上のより強い関連性が必要であることを示したものと解されます。さらに、「消費税法は、ある支払が転嫁が可能な程度に個別具体的な役務の提供等と結びついている場合に課税対象とする趣旨であり」という判示及びあてはめ(3(4))の結論部分によれば、本判決は、実質的には、対価性の有無をかかる「転嫁可能性の有無」により判断しているように思われます。

まさに、本件のような対価性の有無の判断が困難な事例に接すると、本判決が述べるように、対価性を認めるために、「条件関係」以上の強い(密接な)関連性を要求すること自体は妥当であり、本判決の示した「対価」の意義も基本的には妥当であると考えます。ただ、その一方で、本判決が示した「対価」の意義(「によって」、支払の転嫁可能性)はいまだ抽象的であると言わざるを得ません。

本判決のあてはめも、要するに、本件工賃の支払を含む生産活動の機会の提供が原告の「本件各福祉サービスの一環」であることを理由に、本件工賃は成果物の販売代金に「転嫁可能な程度」に生産活動への従事と結びついておらず、利用者の役務提供に対する反対給付であるとは認められないと結論付けていますが、この理由と結論の関係が論理的なのか疑問が残ります。本判決の「対価」の意義が妥当であるとしても、それが対価性の判断基準として有効に機能するためには、さらなる裁判例の集積が必要であると考えます。

いずれにせよ、本判決は、今後の帰趨によっては課税実務に与える影響は小さくないものと考えられ、上級審の判断が注目されます。

引用:

※1 税務訴訟資料262号順号11909

※2 「条件関係」とは、例えば、刑法では、「ある行為がなかったら結果が発生していなかったであろうという関係」であると解されています。

※3 田中治「消費税における対価を得て行われる取引の意義」『納税者権利論の課題』勁草書房555頁

※4 吉村典久「消費税の課税要件としての対価性についての一考察-対価性の要件と会費・補助金」『租税法の発展』有斐閣396頁

以上

関連するコラム

-

2025.05.22

橋本 浩史

持分会社の持分払戻請求権の評価額等が問題となった事例 ~名古屋地裁令和6年6月22日判決TAINS Z888-2720~

1 はじめに 持分会社(合名会社、合資会社又は合同会社)の社員は、死亡によって退社し(会社法607条…

-

2025.04.10

橋本 浩史

有限責任事業組合の組合員に対する課税関係が問題となった事例 ~東京地裁令和6年2月16日判決TAINS Z888-2712(確定)~

1 はじめに 有限責任事業組合(LLP)とは、構成員全員が無限責任を負う民法組合の特例として、「有…

-

2025.03.17

橋本 浩史

M&Aに係るデューデリジェンス費用が有価証券の取得価額に含まれるか否かが争われた事例 ~国税不服審判所令和6年1月24日裁決~

1 はじめに 株式取得などによるM&Aにおいて、買収側が対象企業の価値やリスク等を事前に調査するこ…

-

2025.02.14

橋本 浩史

所得税法72条1項の「損失」の意義が争われた税務判決 ~東京地裁令和6年1月23日判決~

1 はじめに 所得税法72条は雑損控除を定めた規定であり、同条1項は、居住者又はその者と生計を一にす…

橋本 浩史のコラム

-

2025.05.22

橋本 浩史

持分会社の持分払戻請求権の評価額等が問題となった事例 ~名古屋地裁令和6年6月22日判決TAINS Z888-2720~

1 はじめに 持分会社(合名会社、合資会社又は合同会社)の社員は、死亡によって退社し(会社法607条…

-

2025.04.10

橋本 浩史

有限責任事業組合の組合員に対する課税関係が問題となった事例 ~東京地裁令和6年2月16日判決TAINS Z888-2712(確定)~

1 はじめに 有限責任事業組合(LLP)とは、構成員全員が無限責任を負う民法組合の特例として、「有…

-

2025.03.17

橋本 浩史

M&Aに係るデューデリジェンス費用が有価証券の取得価額に含まれるか否かが争われた事例 ~国税不服審判所令和6年1月24日裁決~

1 はじめに 株式取得などによるM&Aにおいて、買収側が対象企業の価値やリスク等を事前に調査するこ…

-

2025.02.14

橋本 浩史

所得税法72条1項の「損失」の意義が争われた税務判決 ~東京地裁令和6年1月23日判決~

1 はじめに 所得税法72条は雑損控除を定めた規定であり、同条1項は、居住者又はその者と生計を一にす…