連載 リスクコンシェルジュ~事業承継リスク 第21回 親族外承継

親族外承継

1 親族外承継

非上場の同族会社の場合、事業は親族内で承継されるのが一般的です。しかし、経営者の子が独自に自分の道を進んでいる場合、子を呼び戻して、事業を承継させるということは簡単なことではありません。また、仮に、子が自分の仕事を辞めて一族の会社に戻ったとしても、その会社の従業員を統率して会社を経営することは難しい場合もあります。さらに、収益が悪化して事業がこの先どうなるか分からない場合、そのような不安定な事業を子に継がせて良いのか、悩まれることも多いと思います。

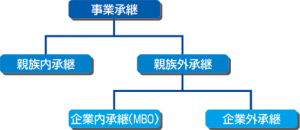

以上のような事情から、会社を子に承継させられない場合、親族以外の者に事業を承継させるということになります。親族外に事業を承継させる場合、企業内で従業員に承継させる企業内承継(いわゆるMBO)と企業外の第三者に承継させる企業外承継があります。

≪事業承継の分類≫

2 親族外承継の方法

では、親族外に事業を承継させる場合、どのような手続を経るのでしょうか。手続としては、大きく、①株式譲渡の方法、②一部の事業を譲渡する方法(事業譲渡・会社分割)の2つの方法があります。これらの方法は相続により親族内で事業を承継させる場合と異なり、取引行為となります。したがって、親族以外の者への承継を行う場合には、承継させる事業の価値を算定した上で、その金額を基に会社や事業を取引するということになります。

そして、実務上、多くのケースでは、会社の株式を売買する形式によって事業承継がなされます。株式譲渡は手続が簡便であり、株式を売却する経営者側の税務メリットが大きいからです。すなわち、株式譲渡の場合、経営者は株式譲渡契約を売主と交わし、株券を交付するなどの決裁手続を経れば手続は完了します。また、税務上も株式の譲渡益の20%の税金を負担するだけで済みます。一方、事業の一部を譲渡する場合には、会社法上の事業譲渡か会社分割の手続を取る必要があります。また、税務上も事業を譲渡した法人において、事業を譲渡した時点で法人税が課せられ、さらに法人からオーナーに対し会社財産を払い渡した時点で所得税が課せられてしまい、税務上とても不利になります。このような事情から、実際に親族外へ事業を承継させる場合には、株式譲渡の手続が採用されているのです。

もっとも、会社が多額の負債を負担していたり、不採算事業を有している場合には、株式譲渡によって法人格を取得しても会社が倒産してしまう危険があります。そこで、そのような事情がある場合には、事業譲渡や会社分割の手続によって、不採算事業を切り捨てて優良事業だけを譲受けたり、負債を切り捨てるなど財務状況を改善させた上で事業を譲受けることになります。

| メリット | デメリット | |

|---|---|---|

| 株式譲渡 | (1)売主の課税が20%で良い。 (2)手続が簡便 (3)会社の契約関係などを維持できる。 | (1)不採算事業も承継しなければならない。 (2)負債が多額の場合でも承継せざるを得ない。 (3)潜在的な賠償リスクも承継する。 |

| 一部事業の譲渡 | (1)売主が課税上不利である。 (2)株主総会決議など手続が重い。 (3)会社の契約関係の承継させるために個別の手続が必要となる。 | (1)優良事業だけを承継できる。 (2)負債を承継しないことができる。 (3)潜在的な賠償リスクを排除することができる。 |

3 資金調達の方法

親族以外の者への事業承継の場合、上記2のような手続上の違いがありますが、もう一つ重要な論点として資金調達の方法に関する論点があります。すなわち、会社の株式の譲渡や事業を譲受ける場合、当然、多額の資金が必要となりますが、その資金を法人で調達をするのか、個人で調達するのかで、大きな違いが生じます。

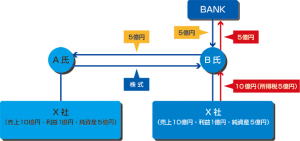

例えば、以下の設例のX社の株式を創業者のA氏から従業員のB氏が譲り受けるケースを考えてみましょう。

X社は、売上高10億円、税引後の当期利益が1億円、純資産5億円の会社です。このX社を従業員のB氏が5億円で買取るとします。B氏は、サラリーマンですので5億円の株式買取資金を自己資金で用意することは出来ません。したがって、金融機関から融資を受けることになります。これをB氏個人が借り入れる場合、B氏は、買収後にX社から支払われる報酬あるいは配当金を支払原資として、借入金を返済しなければなりません。その場合、X社からB氏に会社財産が支払われた段階で、所得税が課せられるため、B氏の所得税が仮に50%だとすると、B氏はX社から10億円の報酬あるいは配当を受けなければ、金融機関に対する5億円の借入金の返済ができないことになります。

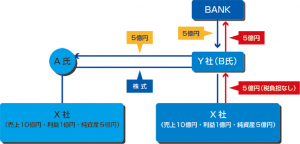

一方、B氏個人がA氏からX社の株式を購入するのではなく、B氏が100%出資する法人Y社(特別目的会社SPC)において、株式買取資金5億円の融資を金融機関から受け、X社の株式を購入する場合には、B氏の資金負担を大幅に減額させることができます。すなわち、Y社がA氏からX社株式を買取り、X社を100%子会社とした後、X社とY社を合併させると、Y社の5億円の借入はX社の借入となり、B氏は、X社の資金(キャッシュフロー)を利用して、銀行に対する借入を返済すればよいことになるのです。その場合、所得税の負担が発生することはありません。したがってB氏はX社の資金5億円で金融機関に対する借入金5億円を完済することができます。このような取扱いは、X社の資金を剰余金の配当としてY社が吸い上げる場合も同様です。法人から法人への配当は二重課税を回避するため益金として扱われず、税負担が発生しません。したがって、Y社は、X社の資金を剰余金の配当として吸い上げ、そのまま銀行への借入金の返済に充てることができます。

このようにB氏個人で金融機関から株式買取資金を調達する場合には、借入金の返済資金として10億円の資金を必要としましたが、Y社で借入をする場合には、その半分の5億円の資金で返済ができるのです。しかも、B氏は個人で負債を背負わずにX社を買収できることになります。

このような税務上の取扱いの違いから、親族以外の者への事業承継のケースでは、まずは法人を設立し、当該法人において資金調達を行うということが行われています。

4 まとめ

以上、今回は、親族外への事業承継の問題について、事業の承継方法と資金調達方法に関する基本的な論点をご紹介致しました。

以上

鳥飼総合法律事務所 弁護士 福﨑 剛志

※ 本記事の内容は、2013年10月現在の法令等に基づいています。

関連するコラム

-

2025.12.10

奈良 正哉

ペアローンは鎹

マンション価格が高騰して、夫婦のうち一方の収入では到底購入できなくなった(12月9日日経参照)。そ…

-

2025.11.17

奈良 正哉

城北信金信託免許

城北信金は信用金庫では初となる信託業務の認可を受ける(11月13日日経)。併せて遺言業務など付随業…

-

2025.08.25

奈良 正哉

合併よりSBI

SBIによる中小地銀への出資が再開した。フジテレビへの北尾氏の役員就任可能性がなくなったからだろう…

-

2025.07.17

奈良 正哉

本音の身の丈ガバナンス

私のコラム群のうちガバナンスに関するものを編集して、SNSのnote の創作大賞2025ビジネス部…